En lançant le mécanisme de rachat de la dette publique par la Banque Centrale Européenne, Mario Draghi vient d’esquisser le futur de la zone euro : le marais saumâtre de la stagflation.

Par Stéphane Montabert, depuis Renens, Suisse.

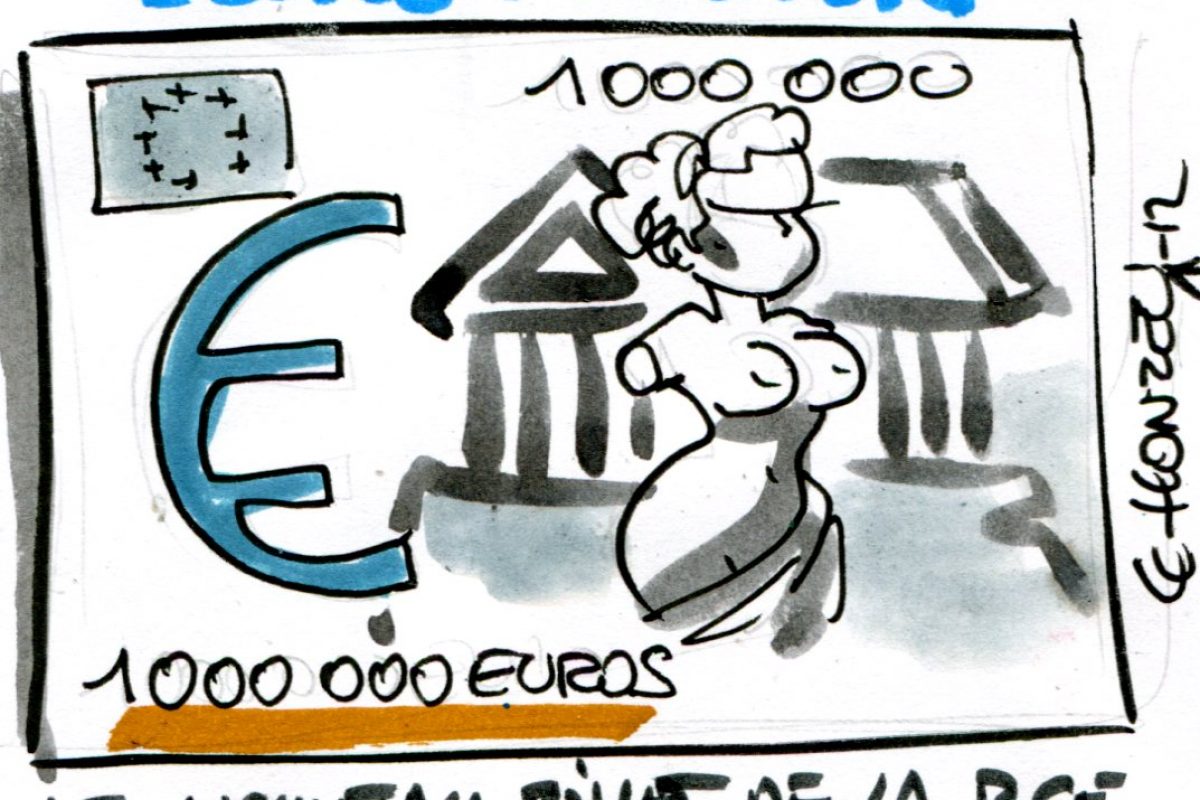

Mario Draghi a parlé. La BCE imprimera ce qu’il faudra pour sauver l’illusoire monnaie unique européenne.

Mario Draghi a parlé. La BCE imprimera ce qu’il faudra pour sauver l’illusoire monnaie unique européenne.

Pour une première analyse assez vraisemblable des conséquences, il fallait évidemment lire Contrepoints.

Les marchés financiers ont reçu la nouvelle avec champagne et cotillons ; outre-Rhin, la nouvelle est passée, disons, un peu plus difficilement. Cela a même conduit le ministre allemand des Finances Wolfgang Schäuble, véritable père-la-rigueur de l’orthodoxie financière, à se fendre d’une protestation, clamant que les médias exagéraient et que le plan de la BCE ne financerait pas la dette des États :

Ce n’est pas le début d’un financement monétaire de la dette publique. Ce ne serait pas acceptable, mais ce n’est pas cela.

Le fameux humour allemand, sans doute.

Examinons le nouveau mécanisme de la BCE, Outright monetary transactions (OMT):

Ce programme sera soumis à la stricte condition que les États qui souhaitent en bénéficier aient auparavant fait appel à l’aide des fonds de secours européens, le FESF, provisoire, et le MES, son futur successeur. Ce qui implique des efforts accrus d’assainissement des finances publiques de la part des pays demandeurs.

M. Draghi a indiqué que ce nouveau programme (…) allait se concentrer sur les obligations de maturité courte et moyenne. Entre un et trois ans, a-t-il déclaré, précisant que trois ans était la maturité la plus efficace pour atteindre les objectifs.

Contrairement au scénario qui avait circulé dans la presse, la BCE ne va pas viser de niveaux spécifiques sur les écarts de taux d’emprunt (spreads) entre les États de la zone euro au-delà desquels elle interviendrait en achetant des titres de dette.

Nous n’avons pas d’objectif d’écart de taux spécifique, a déclaré M. Draghi. L’écart observé est celui entre les taux d’emprunts des pays de la zone euro et les taux d’emprunt de l’Allemagne, pays qui fait référence dans la zone.

Le programme sera donc ouvert à tout pays qui en fait la demande, ne demandant en gage que la mise en œuvre de mesures d’assainissement – sans aucun examen de leur efficacité – et portera sur n’importe quel montant d’emprunts sur des échéances jusqu’à trois ans. Rajoutons que rien dans sa définition n’empêche l’OMT d’être reconduit éternellement. Cerise sur le gâteau, le déclenchement pourra se faire lorsque la BCE estimera qu’il y a un écart “trop important” entre les taux allemands et les taux de tel ou tel pays selon des critères parfaitement arbitraires, et assumés comme tels.

Les hurlements de la presse allemande n’ont rien d’incompréhensible.

Toutefois, la crainte (émise par de nombreux intervenants) d’un scénario inflationniste “à la Weimar” semble selon moi prendre du plomb dans l’aile.

Non pas que l’OMT ne se mette jamais en marche. Il le sera forcément à un moment, simplement à cause de la dégradation continue de la balance des finances publiques de nombreux pays de la zone euro. Et celle-ci n’est pas près de s’arranger.

La situation d’un pays se dégradant, il appellera la BCE à l’aide, qui acceptera : il faut bien sauver l’Euro. On demandera au gouvernement du pays aidé des mesures de “rigueur” en contrepartie, qu’il s’empressera de mettre en œuvre. Parallèlement à cela, il se dépêchera de raccourcir la maturité moyenne de sa dette pour permettre à un maximum d’obligations de passer sous la barre des trois ans permettant à la BCE de les monétiser.

Nous aurons donc un mélange de “rigueur” et de “planche à billets”.

Lorsque des gouvernements font face à des difficultés financières, ils ont deux manettes à disposition : tenter de diminuer les dépenses, ou tenter d’augmenter les recettes (la procrastination n’est plus une option, crise de la dette oblige). En réalité, ils tentent au mieux 20% de l’un et au moins 80% de l’autre, pour d’évidentes raisons de clientélisme politique. Et comme nous le montre l’exemple d’Hydra en Grèce, nous avons atteint les limites du système : l’État n’est de plus en plus qu’un outil de matraquage fiscal pur, une main de fer sans gant de velours.

Un peu partout sur le continent, les impôts ont dépassé les limites du supportable et deviennent carrément contre-productifs, mais les experts aux manettes n’en ont cure. Un retour sur impôt décevant provoquera au pire une petite gêne auprès d’un ministre – rassurez-vous, pas de quoi lui couper l’appétit – et certainement pas une remise en cause de sa stratégie.

Le résultat est tout de même au rendez-vous : les faillites s’enchaînent, les chômeurs s’accumulent, les rentrées fiscales s’étiolent.

En deux mots : Adieu, croissance.

Or, pour qu’il y ait hyper-inflation, il faut un minimum de croissance. Les beaux billets neufs crachés par des imprimantes en surchauffe doivent bien terminer quelque part, mais où aller lorsque rien ne bouge ? Ceux-là n’entrent qu’au compte-goutte dans un circuit économique anémié. Ils finissent dans quelques bulles immobilières absurdes, en art contemporain ou autres impostures, mais rien qui ne fasse “tourner” l’économie, même selon les dogmes keynésiens.

Aussi, nous allons plutôt entrer dans le marais saumâtre de la stagflation :

La stagflation est la situation d’une économie qui souffre simultanément d’une croissance économique faible ou nulle et d’une forte inflation (c’est-à-dire une croissance rapide des prix). Cette situation est souvent accompagnée d’un taux de chômage élevé.

On dirait presque la carte de visite de la zone euro.

On dirait presque la carte de visite de la zone euro.

L’inflation n’est pas encore “forte” mais elle monte gentiment – alors même que la monétisation officielle de la dette n’a pas encore commencé. Quant à la croissance faible et au taux de chômage élevé, c’est carton plein.

Le Japon connaît bien la stagflation, il s’y débat depuis vingt ans. Ceci dit, les différences culturelles entre les deux entités (ne serait-ce qu’entre la “diversité” européenne face à “l’uniformité” japonaise) ne permettent pas de tracer tous les parallèles souhaitables. La longue stagflation japonaise a ainsi été accompagnée d’un chômage plutôt faible eu égard aux standards européens, et de peu de troubles de l’ordre public.

Entre l’explosion régulière des banlieues, les mouvement sociaux violents et les divergences fondamentales entre États européens sur la conduite à tenir, la stagflation made in Europe risque d’être un poil plus sportive. Qu’on imagine seulement ce que deviendrait la France si on devait fermer le robinet des subventions…

Toutes choses étant égales, la stagflation semble évidemment un meilleur scénario qu’une inflation à trois ou quatre chiffre dans la ligne de celle de la République de Weimar et de ce à quoi elle a mené. Mais c’est aussi le choix d’une mort lente.

En lançant le mécanisme de rachat de la dette publique par la Banque Centrale Européenne, Mario Draghi vient d’esquisser le futur de la zone euro : elle ne s’effondrera pas d’un coup, non. Elle s’enfoncera dans une apathie désagréable et sans espoir, vraisemblablement pour de nombreuses années. En fait, aussi longtemps que les Allemands le supporteront.

—-

Sur le web.

Bref on dansera ad vitam etrenam le sirtaki ou le flamenco!A moins que on devienne une gigantesque maison de retraite!

L’hyper-inflation n’est-elle pas non plus liée à l’effondrement des infrastructures publiques, infrastructure ayant bien sur une monnaie en papier ?

Les pays qui ont connu l’hyperinflation en Europe sont un certain nombre de pays de l’ex-URSS, les pays de l’ancien empire austro-hongrois, de l’Empire allemand, de l’ex-yougoslavie, etc, après leur effondrement…

Mais quid de la déflation qui semble demeurer la seule menace évidente. Enfin, à mes yeux, c’est la dédé (dépression déflationniste) qui nous attend. Non ?

Ou Flamby sort de l’UE, libère l’économie (travail, finance, monnaie…) et notre pays devient le pays le plus flamboyant d’Europe.

Je me rend compte que ça fait du bien de rêver.