Par Sylvain Fontan.

Les conditions de financement favorables que connaît, aujourd’hui, la France sont exceptionnelles et ne dureront pas éternellement. Dès lors, si la France ne profite pas de ce contexte favorable pour remédier à son endettement excessif, c’est la souveraineté même de la France qui en pâtira.

Les conditions de financement favorables que connaît, aujourd’hui, la France sont exceptionnelles et ne dureront pas éternellement. Dès lors, si la France ne profite pas de ce contexte favorable pour remédier à son endettement excessif, c’est la souveraineté même de la France qui en pâtira.

Situation exceptionnellement favorable mais intenable

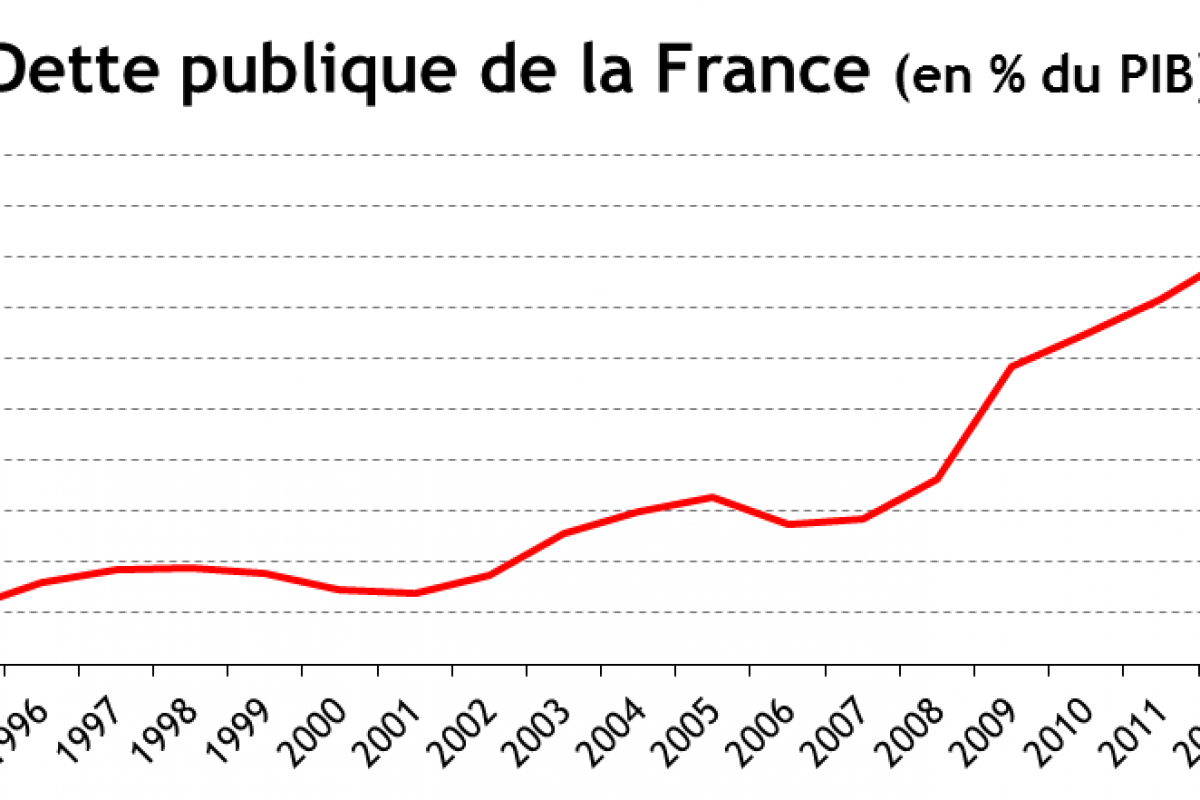

La France bénéficie de conditions de financements très favorables. En effet, alors que le taux d’emprunt de la France sur le long terme se situe aux alentours de 5%, la France emprunte en moyenne sur l’année 2014 à 2%. Le pays emprunte même sur la seconde partie de l’année à des taux historiquement bas avoisinant les 1,35%. Grâce à cette “performance” meilleure que prévue, la France a engagé des frais financiers moindres qu’initialement anticipés. Toutefois, ce résultat exceptionnel ne reflète pas une bonne situation de l’économie française, mais il renvoie à un contexte international particulièrement favorable.

Le gouvernement français se félicite des conditions favorables de financement du pays. Il lie le fait que les taux actuels sont historiquement bas à ses décisions de politique économique alors même qu’avant son arrivée au pouvoir il accusait les marchés financiers d’être en partie à l’origine des problèmes de la France. Si ces déclarations sont le lot habituel du jeu politique il n’en demeure pas moins que la réalité économique est différente car les conditions favorables de financement sont largement indépendantes de la France. Au regard des fondamentaux économiques français et des politiques mises en œuvre, le taux normal de financement devrait être de l’ordre de 4-5% et pas de 1-2% comme c’est le cas actuellement.

La France jouit actuellement d’une combinaison d’évènements particulièrement favorables. La politique monétaire menée par les grandes banques centrales (États-Unis, Japon et Europe) conduisent à injecter d’énormes quantités de liquidités dans le système financier. Dès lors, il faut un réceptacle à toutes ces liquidités pour qu’elles puissent se placer. Or, en Zone euro, et à l’exception de l’Allemagne, les deux seules autres dettes ayant la capacité d’absorber ces quantités de liquidités sont les dettes espagnoles et italiennes. Cependant, les craintes concernant la capacité de ces pays à honorer leurs engagements financiers limitent l’appétence des investisseurs internationaux pour la dette de ces pays. Dans ces conditions, la dette française se révèle attractive car elle présente des spécificités : (1) elle est “liquide”, c’est-à-dire qu’elle s’échange très facilement, (2) la France à une capacité avérée à lever l’impôt si nécessaire pour honorer sa dette, (3) sauf à revenir très loin dans l’histoire (Révolution française) les prêts ont toujours été remboursés, (4) l’épargne des français est très élevée et l’État pourrait le cas échéant être tenté de “piocher” dedans, et enfin (5) les besoins de financement de la France sont tels qu’elle a la capacité d’absorber de grandes quantités de capitaux.

Les conditions de financement sont appelées à se dégrader

En effet, le choix des marchés de placer leurs capitaux en France plutôt que dans d’autres pays s’apparente plus à un pis-aller qu’à une conviction. La dette française se distingue des autres uniquement grâce à des conditions exceptionnelles et non grâce à de bonnes performances économiques. De plus, le fait que le taux soit historiquement bas induit qu’il ne peut qu’augmenter à terme. Enfin, lorsque la reprise économique interviendra en Zone euro et que la politique monétaire des grandes banques centrales sera moins accommodante, alors la situation sera moins favorable. En effet, d’une part les liquidités cherchant à se placer seront moindres et plus regardantes et, d’autre part la meilleure “santé” des pays du Sud de l’Europe feront que la dette émanant de ces pays sera plus attractive pour les investisseurs. Dès lors, cette évolution se traduira mécaniquement par un détournement des investisseurs de la dette française et entraînera une hausse des taux.

Dans ce cadre, la crédibilité de la France à tenir ses engagements budgétaires et ses objectifs de croissance semble fortement hypothéquée car : (1) les investisseurs étrangers estimeront que la France est incapable de maîtriser sa dette, ce qui les amènera à s’en détourner ; et car (2) pour se financer, la France devra alors accepter des taux d’intérêts plus élevés qui viendront encore diminuer la soutenabilité de sa dette jusqu’à ce qu’un jour celle-ci soit réellement impossible à financer et que le pays soit obligé de renoncer à des dépenses de manière brutale.

ce n’est pas la dette de l’état mais la dette des français .

la nuance est importante car cela veut dire qu’ elle repose sur la richesse accumulée des français et elle est bien plus importante que la valeur du PIB , une dette de 200% n’est donc pas un problème dans le pays des écureuils comme dans le pays des sushis .

Puisque vous mentionnez le pays des sushis, il faut faire une remarque importante : les titres de dettes détenus par les citoyens japonais (plus de 90 % de la dette) sont quasiment non cessibles en raison des droits de cession entre vifs et de succession de plus de 90 %. La population vieillissant, la dette va s’évaporer toute seule. Ce n’est pas le cas en France dont la dette est détenue à plus de 60 % par des non résidents. Le reste de la dette française est détenu par les fonds de pension privés, les assurances-vie (cessibles à peu de frais) et les banques qui gèrent toutes sortes de livrets d’épargne. L’Etat français devra donc un jour ou l’autre rembourser cette dette ou faire main-mise sur l’épargne des Français, ce que mentionne l’article …

Vous affirmez: “La dette est détenue à plus de 60% par des non résidents” et vous en déduisez une difficulté supplémentaire pour en assurer le remboursement.

Je ne partage pas votre pessimisme car, les détenteurs étrangers de la dette publique française bénéficient, pour le moment, d’un régime fiscal dérogatoire.

Ce régime dérogatoire, s’agissant donc de la dette de l’État français, permet de ne pas payer:

– Une quelconque imposition sur les intérêts versés par l’État à ces étrangers,

– Une quelconque fiscalité liée à l’ISF.

Pour réduire le montant de cette dette étrangère, il suffirait de faire voter une loi par le Parlement pour soumettre :

– Le capital représentant le montant du prêt à l’ISF; comme s’il s’agissait d’un prêt consenti par un résident fiscal français,

– Les intérêts à tous les prélèvements fiscaux et sociaux français; comme s’il s’agissait d’un prêt consenti par un résident fiscal français.

Après la promulgation d’une telle loi il faudrait attendre l’expiration d’un délai de latence de façon à ce que le plupart des préteurs fassent semblant d’ignorer ladite loi française, ce qui permettrait alors à l’administration fiscale française de majorer légalement les sommes dues de 80% par rapport aux montants des sommes dues initialement.

Les prélèvements fiscaux et sociaux sur les sommes dues par les préteurs seraient alors telles que la dette de la France serait pratiquement effacée.

Pour réduire le montant de cette dette étrangère, il suffirait de faire voter une loi

C’est cela, faites les donc fuir la dette française et passez au FRF

Je pense que vous l’avez compris: la solution que je préconise sera à mettre en œuvre uniquement lorsque la France ne pourra plus emprunter – par exemple si le taux d’intérêt venait à s’élever –

Dans le cas de figure que j’ai évoqué: les prélèvements ISF et Impôt sur le revenu des intérêts ainsi que sur la majoration de retard ferait que nos créanciers deviendraient nos débiteurs…

Le fisc français serait même en position de saisir les intérêts qui sont versés à nos créanciers par d’autres pays bénéficiant de leurs prêts.

Je fais confiance à Monsieur MACRON pour n’appliquer mes préceptes que comme “la solution finale” face à un cas de figure……qui se profile déjà à l’horizon.

Pour accélérer la faillite, c’est une excellente idée ! 20/20 élève OBELIX !

MichelC

C’est une idée qui m’est venue à l’esprit un dimanche après midi après une courte sieste.

Mais au fond, pourquoi vous insurgez vous contre mon idée qui consiste à vouloir mettre sur un pied d’égalité nos prêteurs non résidents fiscaux avec nos préteurs nationaux résidents fiscaux français.

L’égalité devant l’impôt est l’un ds concepts démocratiques d’un pays que se veut être à l’origine de “la déclaration des droits de l’homme”.

Vous en conviendrez, si on maintient la forme actuelle de la discrimination fiscale, il faudrait alors conseiller à nos prêteurs nationaux:

– D’intervenir au travers d’une société étrangère,

– De pouvoir se donner les moyens de pouvoir justifier d’une domiciliation fiscale non française.

De quoi vous plaigniez vous. je vous ai mis 20/20, élève OBELIX !

Au passage, il vous faudra quand procéder à des répartitions internationales.

Même pour un EUR de gain. Question de réciprocité. Avec la Suisse par exemple.

Si la France fait ce qu’elle veut, les autres aussi.

De pouvoir se donner les moyens de pouvoir justifier d’une domiciliation fiscale non française.

C’est déjà le cas pour tout produit détenu dans une banque ayant domicile en France !

Sinon VOUS DEVEZ FAIRE UNE DÉCLARATION D’IMPÔTS.

A défaut, un certain nombre d’emmerdements supplémentaires vous attendent de pied ferme ❗

C’est une solution. Qui a surtout l’avantage de convaincre les préteurs de ne plus acheter de dette Française au cours des 2 prochains siècles.

Il est bien évident que les “étrangers” sont des cons….il suffit de ne pas leur dire !!!!

Effectivement, lorsque la loi étendra le régime fiscal des préteurs français (résidents fiscaux français) aux préteurs non français (au sens résidents fiscaux non français), il faudra que les services fiscaux fassent preuve de patience et évitent d’adresser des relances intempestives à ces préteurs étrangers.

La non déclaration fiscale des sommes prêtées et des intérêts perçus permettront ensuite à nos services fiscaux de pouvoir invoquer la “mauvaise foi” et percevoir ainsi la majoration d’imposition de 80% de l’imposition initiale.

Il faudra donc circonvenir le zèle de certains fonctionnaires qui risquerait de priver la République Française du bénéfice d’un telle majoration fiscale qui serait prélevée sur le capital prêté.

la main mise sur l’épargne des français… elle se pratique en France depuis très longtemps (les cotisations auraient pu être de l’épargne), ils ne pourront pas faire plus sans saccager définitivement notre économie.

“saccager définitivement notre économie”. La responsabilité en incombe à l’inconséquence de nos gouvernants qui racontent n’importe quoi – avant et après les campagnes électorales –

La gestion de notre pays est assimilable au comportement de ces automobilistes éméchés qui prennent les autoroutes à contre courant et en klaxonnant…

c’est la dette de l’état et ce n’est pas la mienne.

la nuance est importante car autant je suis d’accord de rembourser mes dettes, autant j’emploierai tous les moyens efficaces pour ne pas me faire voler par l’état. si je dois choisir entre vivre en laissant crever l’état ou devenir son esclave, mon choix est déjà fait. qu’il doive “renoncer à des dépenses de manière brutale” ne me fait pas peur et j’attends avec impatience ce moment.

Vous oubliez que l’état a des moyens considérables ( police, justice, armée..) pour vous prendre de force ce que vous aurez épargné toute votre vie. La question n’est donc pas de choisir mais de combattre ou de résister à un état sur puissant totalitaire. Ce combat peut il se gagner sans violence: là est toute la question.

évidemment, il ne faut pas affronter frontalement l’état, il faut être plus rusé.

par exemple, tout le monde sait que certains locataires malhonnêtes se fabriquent eux mêmes leurs fiches de paye pour faire croire à un propriétaire qu’ils ont des revenus. rien n’empêche de faire la même chose pour minimiser ce qu’on porte à la connaissance de l’état…

rien n’empêche non plus certaines personnes de travailler à mi temps chez un patron et de travailler au noir l’autre moitié du temps…

quand on a de l’argent liquide, rien n’empêche de payer des prestations au noir, c’est beaucoup moins cher…

l’état peut arriver à savoir ce qu’on a sur les comptes bancaires et il peut décider de le prendre, mais on peut aussi le retirer de la banque, le mettre ailleurs, et lui faire croire qu’on n’a rien d’autre…

et puis, quand un désespéré est acculé au suicide par le fisc, on peut croire qu’il y en aura bien un qui se décidera à aller avec un fusil dans un centre des impôts emporter avec lui quelques collabos en enfer plutôt que de se pendre tout seul dans son grenier…

l’état fait des dettes en notre nom , cet argent profite aux français et est dépensé par et pour les français .

on a donné un pouvoir de gestion et d’organisation à l’état , nous sommes responsables de ses actes et de ses dettes même si on n’est pas d’accord sur son style de gestion ,c’est comme ça et pas autrement.

“on a donné”…

Une faible minorité a donné, et le regrette parfois, vu que seule une minorité de la minorité fait partie de ceux qui profitent et qui choisissent pour qui dépenser. Demander à la grande majorité de se taire en raison de ce mandat minoritaire, c’est prendre un risque de se faire accrocher à la lanterne

la démocratie est la plus belle invention pour domestiquer un peuple ..t’es pas content , t’as qu’à mieux voter la prochaine fois !

Tant qu’on ne peut pas révoquer un élu ‘défaillant’ en cours de mandat , rien ne changera jamais

Vous faites partie de ces gens qui se courbent devant leurs geôliers. Vous devez souffrir du syndrome de Stockholm.

C’est des taux d’intérêt nominaux. 🙂

Le réel ne s’exprime que pour les personnes domiciliées en France.

Un article qui traite de la dette publique sans insister sur le rôle primordial des banques centrales dans la grande arnaque des taux et qui finit par “lorsque la reprise économique interviendra en Zone euro”… me gêne profondément.

😉

Car cela revient à passer à côté du problème.

Le premier point est fondamental car il n’y a plus de “marché” de la dette.. Le gros est piloté, géré par les banques centrales, avec les banques commerciales en partenaires, en complices, formant un consortium du type mafieux.

L’exemple japonais nous montre que le supplice peut durer longtemps, très longtemps.

Et le second point idem : la “reprise” elle viendra comment ? Par la volonté du verbe de Hollande, et de tous ses complices européens, présents et futurs ?

Poser la question c’est déjà y répondre : c’est au mieux croissance zéro, au pire récession salée.

Cela permet de boucler avec le premier point : les taux d’intérêts ne monteront pas. Plus. C’est fini.

Pourquoi voulez-vous que le gang accepte sa défaite ontologique sur un échec et mat, renonce à ses privilèges… une question aussi vulgaire, aussi technique qu’un… taux d’intérêt ?

Qui peut encore croire que les “taux” reflètent un vrai marché, et remplissent encore leur rôle de “découvreur de prix” ?

Le cirque dure depuis 2008… Ca fait déjà 6 ans… Faudrait voir à se mettre un peu à jour, vous ne trouvez pas ?

Ce que vous avez appris à l’école n’a tout simplement plus cours. Totalement obsolète.

Plutôt d’accord avec vous – Dès que la dette française sera attaquée la BCE achètera “notre dette” à tour de bras et se transformera en banque centrale poubelle – Et que l’on ne me dise pas que l’Allemagne s’y opposera REELLEMENT, je n’y crois pas, au moins pendant un long temps.

Bizarre que l’auteur de ce bon article ne mentionne pas que le président de la BCE a dit que ‘tout sera fait coûte que coûte” ‘Whatever it takes” pour sauver l’euro et donc par ricochet permettre le renflouement des Etats en difficulté (par rachat de leur dette dont le marché se débarassera). L’aléa moral est donc à son maximum et le gouvernement français compte bien en profiter. Le piège s’est donc refermé mais pas sur celui que l’on croit.

Au final, c’est une simple affaire de bon sens. De logique.

Tout se tient.

Les dettes publiques, et l’Euro.

Accepter que l’un de ces termes implose, et c’est tout l’édifice, leur édifice, leur projet, leur démence (europe fédérale, mondialisation, pays-hôtels, paupérisation pour rendre docile les serfs, immigration, destruction des cultures etc.) qui s’effondre.

L’Euro tient l’UE. L’UE tient l’Euro. Les dettes constituent l’UE.

Donc, je le répète pourquoi voulez-vous qu’un jour ces gens acceptent de quitter la table de poker, en se couchant, en acceptant leurs erreurs ?

Genre “Désolé les gars, pardon, on s’est gouré, on vous laisse la place” ?

Cela n’a aucun sens.

Corolaire : ils iront jusqu’au bout.

Jusqu’au bout, et même au-delà de ce que vous pouvez imaginer.

Le “whatever it takes” de Draghi est à prendre au tout premier degré, et fait écho au remarquable (et prémonitoire, et aussi ingénu) : “I’ve Abandoned Free Market Principles To Save The Free Market System”

G.Bush, décembre 2008.

Tout était dit.

Un élément technique.

Non seulement, la BCE a fait racheter par la bande, c’est à dire les banques “commerciales”, les dettes souveraines.

Mais en plus, cela a constitué un formidable moyen pour ces mêmes banques d’enregistrer des profits ahurissants.

Les banques espagnoles, italiennes se sont gorgées de papiers espagnol et italien… quand les taux étaient à 8 %… Et maintenant, ils sont à 2.

Rappel de la règle : le prix d’une oblig est l’inverse de son taux.

Donc, les profits ont été stupéfiants, permettant (en tout cas sur le papier) de nettoyer les bilans pourris.

Ajoutons à cela le fait que les états ont bénéficié de cette manne (avec des taux réduits) permettant de soigneusement éviter la pseudo “austérité”, en arrosant les clientèles.

C’est donc un triple effet kiss kool.

Ce petit jeu est arrivé à son terme. La prochaine étape, c’est bien entendu le QE “officiel”, upfront, façon BOJ, BOE et FED.

Et sur une échelle bien plus importante.

Là aussi, et malgré la propagande au sujet de l’Allemagne qui ne serait pas contente (on nous fait le coup depuis 2008)… ce prochain QE est une évidence.

Un autre brin de réflexion

.. l’histoire nous apprend que les situations ne sont jamais figées pour l’éternité. Un grain de sable vient parfois se glisser dans des mécaniques apparemment bien huilées aboutissant à changer le cours des choses. Dit en langage moderne un cygne noir se présente parfois en haut de l’affiche et fait basculer le cours de l’histoire vers une trajectoire non anticipée ou voulue.

Pour paraphraser un écrivain connu : Tous ne moururent pas mais tous étaient bien malades. Prenons ainsi le plus grand malade, le Japon (3ème économie de la planète). Comment réagiront les autres, l’Allemagne en particulier, lorsque la mort financière du Japon sonnera, par création infinie de monnaie (QE 11 réalisé si mes informations sont exactes); c’est-à-dire l’effondrement total de sa monnaie, l’hyper inflation et la paupérisation au sens propre de sa population vieillissante. Malheureusement pour le Japon, ce dernier est une île où l’on doit tout importer pour survivre. La baisse actuelle du yen ne permet plus de garantir le pouvoir d’achat de la population qui ne peut plus épargner pour financer l’hyper endettement du pays. En résumé tout cela pourrait tourner désormais très mal à un horizon pas si lointain (hyper inflation et paupérisation de la population). Pas sûr que les Allemands qui savent encore ce que hyperinflation et la faillite d’un Etat veut dire soient in fine désireux de suivre cette trajectoire.