Par Sheldon Richman.

Un article de Reason

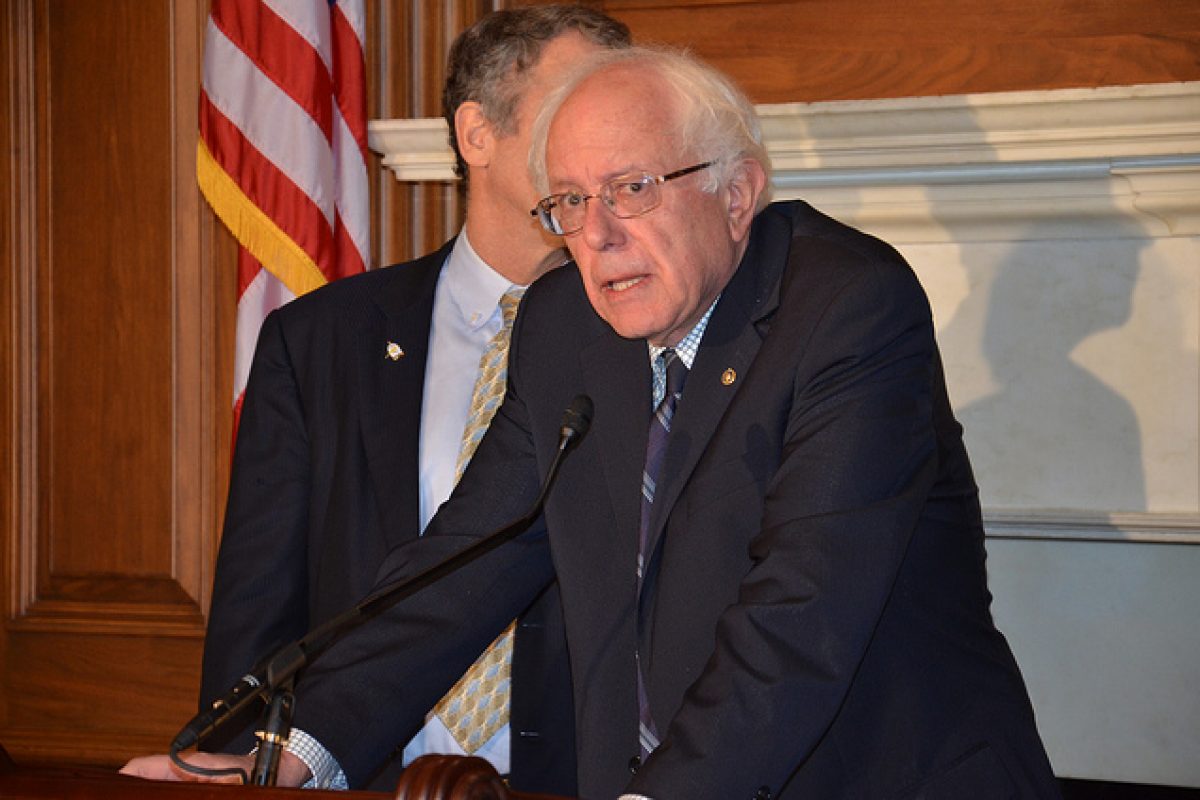

Les grandes banques ont eu besoin de l’État pour réussir le hold-up. Lors de son entretien avec le quotidien New-Yorkais Daily News, il fut demandé à Bernie Sanders de préciser la fraude commise par les banques de Wall Street. Il fit cette réponse :

“Quel genre d’activité frauduleuse ? Les activités frauduleuses qui ont amené ce pays dans le pire déclin économique de son histoire en vendant des paquets de subprimes frauduleux, frauduleux et sans valeur. C’est comment pour un début ?

Vendre des produits à des gens dont vous savez qu’ils ne pourront les rembourser. Mentir à des gens sans leur permettre de savoir que dans un an leurs taux d’intérêt seront démesurés. Qu’ils ne pourront rembourser. Regrouper ces trucs. Les attacher avec de bons prêts hypothécaires. C’est une activité frauduleuse.”

Est-ce que Sanders a vraiment oublié que ce sont les progressistes comme lui qui ont exigé des banques qu’elles diminuent leur normes de prêt dans le but de permettre aux personnes à petits revenus et à faible, mauvais, voire aucun, antécédent de crédit, d’obtenir des prêts hypothécaires à bas taux qui exploseront ensuite ? Est-il ignorant du fait que ces banques avaient toute raison de croire que l’État allaient les renflouer si jamais elles échouaient ? Est-ce qu’il ne se souvient pas de Fanny Mae et Freddie Mac, les entreprises parrainées par l’État dont Barney Frank et les autres progressistes s’étaient faits les champions, étaient au plein cœur de l’action, sachant qu’elles seraient sauvées si elles échouaient ? Est-ce que Bernie Sanders n’a aucun souvenir de prêteurs hypothécaires comme Countrywide, qui étaient encensés par les progressistes pour leur politique agressive de prêts hypothécaires aux personnes qui ne pouvaient se les offrir ? N’est-il pas au courant que le ministère du Logement et développement urbain (le HUD, Department of Housing and Urban Development), sous Bill Clinton (et le secrétaire Andrew Cuomo) comme sous George W. Bush, ont permis aux gens avec de faibles antécédents de crédits et de bas revenus d’« acheter » des maisons avec peu d’apport, voire aucun ? Et enfin, ne s’est-il pas rendu compte que c’était tous ces prêts hypothécaires bancals encouragés par l’État qui ont été regroupés dans ces instruments d’investissement exotiques que Sanders décrie maintenant ?

Je suis assez certain que Bernie Sanders est au courant de tout cela. Mais cela n’entre pas dans son récit de Grande Récession résultant uniquement de la cupidité du secteur privé, de sorte qu’il ne peut le reconnaître. Wall Street est vu à raison avec suspicion, mais ce qui rend cette appréciation raisonnable est que Wall Street a longtemps été de mèche avec l’État, notamment avec la garantie fédérale des dépôts, qui récompense l’irresponsabilité en soulageant les déposants du besoin de juger de la sobriété des banques ou de l’absence de celle-ci.

En d’autres mots, sénateur Sanders, Wall Street n’aurait pu le faire à elle seule. Elle avait besoin de gens comme vous.

(Pour davantage de détails, consultez Peter Boettke et Steven Horwitz, “La maison que l’Oncle Sam a construite“)

—

- Traduction par Contrepoints de When It Comes to Wall Street Regulation, Sanders Has a Short Memory.

toujours le même problème:

quand les banques prennent des précautions sur la solvabilité de l’emprunteur, on dit qu’elles ne prêtent qu’aux riches,

et quand elles consentent à prendre des risques avec des plus pauvres, on dit qu’elles favorisent le surendettement.

c’est la décision politique d’imposer le CRA aux banques US qui les a poussées à mélanger les prêts pourris aux autres dans le dispositif des subprimes en espérant que ce système répartirait mieux les pertes. Sanders devrait avouier que lui et ses amis ont été des popusse au crime irresponsables

Il ne faut pas tout mélanger, Sanders est aussi contre le Crony Capitaliste, évidemment le gouvernement a favorisé le crédit facile, pour créer une économie artificielle par endettement ce qui a créé une bulle immobilière. Wall Street a juste peaufiner la sauce pour la rendre encore plus rentable.

Nous avons, une situation similaire avec le Canada, ou la SCHL (propriété des Canadiens) garantie plus de 600 milliards de prêts hypothécaires les plus à risques auprès des institutions financières et on est en pleine bulle immobilière, Il semble que nos politiciens Canadiens n’ont rien appris de la deniere crise financière.

.

Sanders est contre le capitalisme tout court. Ce type est un idéologue de gauche radical. Son idéologie se base sur une ignorance profonde et sur des sophismes.

La crise de 2008 est clairement une crise de la réglementation financière: Community Reinvestment Act, Fred

die Mac et Fannie Mae qui garantissait les prêts aux pauvres, Clinton qui voulait se faire réélire, puis Greenspan qui maintient les taux très bas sur recommandation entre autre de Krugman, tout cela crée une bulle immobilière qui débouche sur la crise des subprime. Ensuite, les Etats refusent de laisser les banques faire faillite, ce qui engendre une crise de la dette des Etats (deja bien trop grosses avant 2008). la finance est le secteur le plus réglementé au monde après le nucléaire.

L’abandon du « Glass Steagall act » n’a joué aucun rôle dans la cris de 2008 contrairement à ce que prétends Sanders;

https://minarchiste.wordpress.com/2012/06/27/les-grands-mythes-economiques-mythe-10/

il y a plusieurs choses à rajouter concernant cet article:

(1) Merill et Bear ont été renflouées par des banques de dépôt… Ce qui aurait été impossible sous le GS act.

(2) Il ne faut pas oublier que le GS act était bien autre chose qu’une séparation des activités de placement et de dépôt. Il instaurait nombre de règles très rigides comme la Regulation « Q » qui plafonnait les rémunérations des comptes ou certains taux de prêt, et qui foutront la merde dans les caisses d’épargne dans les années 70.

(3) l’union du GS de 1933, de la loi McFadden de 1927 et de l’amendement Douglass de 1935 ont totalement sinistré le crédit… Aboutissant à la création d’un monstre public, Fannie Mae, en 1938 (mal privatisé en 1968), dont le changement de philosophie régulatrice en 1992 allumera la mêche de la crise actuelle.

(4) Enfin, dire que avec une banque de dépôt, lehman s’en serait sorti… Peu probable. La comptabilité de Lehman était tellement trafiquée (Repo 105, lire rapport d’Anton Valukas) que les pertes dépassaient 50 milliards. On n’était plus sur une simple crise de liquidité.

(5) Countrywide, organisme de crédit, n’aurait pas été soumise au GS act. Et elle fut l’un des plus gros fauteur de mauvais crédits subprimes.

L’excitation autour d’un retour du « Glass Steagall act » est une preuve d’inculture économique. https://danieljmitchell.wordpress.com/2016/02/25/glass-steagall-and-financial-mythology/

Le système bancaire canadien est probablement celui qui s’en est le mieux tiré, et devinez quoi….les 6 grandes banques canadiennes ont à la fois des activités de retail banking et de wholesale banking (incluant trading), et donc ne respecteraient pas le Glass-Steagall.

Je vous conseille de lire ceci:

https://minarchiste.wordpress.com/2013/06/14/de-la-reglementation-du-systeme-bancaire-et-monetaire/

Il n’y a jamais eu de déréglementation de la finance. Ces dernières décennies, il y a eu une augmentation des règles édictées par l’état concernant la finance ainsi qu’une augmentation de la taille des budgets ainsi que par les niveaux d’effectifs des organismes de réglementation financière. Alors je ne vois pas comment on peut parler de déréglementation de la finance

La réglementation de la finance n’a pas cessé d’augmenter tant par rapport au nombre de normes édictés que par rapport à la taille des budgets ainsi que par les niveaux d’effectifs des organismes de réglementation financière

Bcp de problèmes actuels de la finance (pour ne pas dire la plupart ) comme le shadow banking (à condition que cela soit un problème ce qui est très controversé) ou le TFH ont été créé par la réglementation. Alors, j’ai du mal à voir en quoi c’est une bonne solution de créer encore de nouvelles réglementations

L’exemple du THF( trading haute fréquence):

Le THF est une conséquence de la réglementation débile aux Etats Unis apparu dans les années 2000 suite à un problème avec les specialists.

En effet, et sans rentrer dans les détails, la loi impose aux courtiers de fournir un prix officiel à leur client s’ils traitent sur plusieurs bourses. Hors ce prix est diffusé tellement lentement que l’on peut sans problème arbitrer sans risque le flux du client par rapport au cours réel.

De plus, si le volume du THF est si important, c’est d’abord qu’il n’y a plus aucun volume « naturel » sur les bourses. Ceci est notamment du aux nouvelles réglementations ubuesques qui permettent d’avoir un levier infini face à un emprunt grec et un levier de 2 au maximum face à une action liquide.

Pour le shadow banking, cela a été crée par la réglementation (Bâle I) .

Lisez cet article sur le sujet: http://ordrespontane.blogspot.be/2013/08/bale-et-les-defaillances-du-marche.html

Ainsi que l’e lien que j’ai donné dans le commentaire au dessus concernant l’article du minarchiste intitulé “De la règlementation du système bancaire et monétaire”

Certains acteurs de la finance parlent d’adopter une meilleure réglementation qui soit mieux adapté avec la réalité. Perso je ne suis pas convaincu par cette solution d’une meilleure réglementation. Des tas de gens très intelligents ont réfléchi à améliorer la réglementation, à avoir une meilleure réglementation, ils ont échoué. Ceux qui proposent une meilleure réglementation devrait montrer comment avoir une meilleure réglementation.

Le monde de la finance est extrêmement complexe. C’est cette extrême complexité qui rends quasiment impossible une réglementation adéquate. Il y aussi le fait que la finance est quelque chose de très mondialisé. Autrement dit, une réglementation au niveau national n’a pas de grande utilité, il faut faire cela au niveau international. Allez y pour prendre une telle réglementation au niveau international. De plus, la finance n’est pas figé c’est quelque chose qui évolue (et parfois très vite) ce qui rend difficile d’avoir une réglementation adéquate vu qu’elle tombe facilement en désuétude. Le monde de la finance est composé de gens intelligents qui savent très bien s’adapter à une réglementation. Une réglementation considéré comme bonne au départ peut être mauvaise car elle a des effets inattendues impossible à prévoir, elle produit des effets pervers du fait de l’adaptation des gens de la finance à cette réglementation.

Le problème primordial de la finance c’est la déresponsabilisation des acteurs de la finance. Il faut les responsabiliser. C’est le seul moyen de régler les problèmes du monde de la finance.

La liberté va de pair avec la responsabilité.

Il faut changer le système mais cela implique que les Etats changent d’attitudes.

Je suis pour revenir à l’étalon or.

Le système bancaire est le système sanguin de l’économie. L’économie a besoin des banques. Cependant, on ne peut pas nier qu’il y a aujourd’hui un problème avec les banques. Il y a des dérives au sein de ce système bancaire. En tant que libéral, il faut montrer aux gens que contrairement à ce que l’on entends dire, ce n’est pas le libéralisme ou la déréglementation qui sont responsables des problèmes et des dérives dans le monde banquaire mais l’état. C’est lui le principal responsable. Il faut montrer le rôle qu’a joué les banques centrales dans la création de ses problèmes.

la finance est un élément consubstantiel à tout système capitaliste, il n’en reste pas moins que le secteur financier a pris aujourd’hui une importance particulièrement grande par rapport à ce qu’il était dans le passé, en particulier au niveau de l’importance des profits des banques dans le profit total. Contrairement à ce que disent les gauchistes ce n’est pas à cause du libéralisme.

On peut avancer les raisons suivantes à cette hausse :

pour l’École autrichienne d’économie, la création monétaire ex nihilo peut expliquer une déconnexion de la finance et de « l’économie réelle ». La nouvelle monnaie émise par la banque centrale devient le jouet de la spéculation et alimente des bulles dans certains marchés (actions, matières premières, etc.), sans forcément impacter le niveau général des prix (contrairement à ce qu’affirme la théorie quantitative de la monnaie). Certains accusent les banques centrales de soutenir artificiellement les marchés de cette façon. Antal E. Fekete indique que la nouvelle monnaie créée par la banque centrale s’épand sur le marché obligataire sans risque de « fuite vers les biens réels », ce qui explique le décrochage entre « économie réelle » et « économie financière ». La banque centrale étant un monopole d’émission monétaire combattu par les économistes autrichiens, on voit que la mise en accusation du libéralisme relativement au « capitalisme financier » est absurde ;

l’endettement général (des entreprises, des particuliers, des états via la dette publique) accroît les flux financiers et les volumes gérés par le secteur financier (la dette d’un acteur économique étant toujours un placement financier d’un autre acteur), encore plus dans un contexte mondialisé. C’est moins le libéralisme qui est ici en cause que le comportement de chacun des acteurs économiques, états compris.

la technique financière elle-même progresse et offre des opportunités d’échanges qui n’existaient pas auparavant, à travers des produits sophistiqués (produits dérivés, CDS, …).

C’est l’interventionnisme étatique qui est le vrai coupable de la dérive de la finance . Je vais essayer d’être simple et conçis

Dans les années 70 Nixon aux US (et l’Europe qui bien sûr a suivi) a destandardisé le dollar de l’or (en gros avant on ne pouvait pas créer plus d’argent qu’il n’y avait de réserve d’or, permettant ainsi une monnaie stable). Conséquence, l’état, dès qu’il en a besoin (pour se rendre plus important /légitime et/ou par opportunisme court_termiste électoraliste), crée de l’argent (Fiat money en anglais) sorti de nulle part (un faux monnayeur légal) et le diffuse dans l’économie. Cette création monétaire a plusieurs conséquences lourdes qui expliquent les dérives du système financier. Trois exemples :

1) Toutes les Crises financières depuis 1929 ont toujours été précédées d’une politique de relance étatique par création monétaire directe(depuis la déstandardisation sur l’or) ou indirecte. cette offre monétaire fictivement augmentée envoie de faux signals aux investisseurs qui croient à tort qu’il est propice d’investir. Une offre se crée sans la demande qui va avec. Des bulles se créent et quand la demande ne suit pas, ces bulles éclatent et la crise se diffuse.

2) En créant cet argent, l’état créé une offre inadéquate de monnaie et fausse le marché, les prix augmentent (inflation) et la monnaie perd de sa valeur. Du coup, un travailleur, par exemple, qui économise toute sa vie, s’il ne fait rien voit ses économies perdent en valeur chaque année, il va donc le placer dans les marchés financiers , chose qu’il n’aurait jamais pris le risque si l’état laissait la monnaie tranquille .

3)Quand l’état créé cet argent, ou va t il en premier, les banques. Fortes de cette priorité elles achètent en premier à bon prix dans l’économie réelle et augmentent les prix pour nous les prochains acheteurs. Et Bien sûr elles spéculent et sont plus irresponsables avec un argent qui ne leur appartient pas. Le plus gros scandale, une loi bancaire de l’état appelé réserves fractionnaires : pour faire très simple, pour un million donné à une banque (par un état ou par un particulier) , celle ci peut en créer dix millions, en simplement quelques clics . Comme disait Ronald Reagan, l’état n’est pas la solution, il est le problème. Ce n’est ni le marché libre ou le capitalisme qu’il faut blâmer.

Le système financier a son utilité mais l’état l’a perverti et rendu plus important que le marché libre ne l’aurai fait.

un conseil: lisez « Les Marchés font-ils la loi ? » de Pascale-Marie Deschamps. c’est un bon livre mais il est incomplet car une bonne partie des arguments contre les « dérives » ou contre le régulateur sont atténués, formulés timidement. Cela tient probablement au fait qu’il est impossible pour des praticiens, juges et parties, de critiquer fondamentalement le système. Ainsi de la politique de taux accommodants qui a créé de nombreuses bulles financières à travers le monde, et à peine évoquée. De même (et surtout) de l’aléa moral et du Too big to fail. Cette garantie implicite de sauvetage par l’État est une cause majeure des dysfonctionnements bancaires actuels.

les petits producteurs, les entrepreneurs,……….. ont besoin de la « finance » pour :

– démarrer une activité : emprunt bancaire

– financer leur croissance : prêts, solutions de gestion de trésorerie

– garantir leurs prix de vente (dans certaines activités seulement) : achat de produits financiers pour se garantir le prix d’achat de la matière première

– placer leur trésorerie : produits financiers (actions, obligations), placements à terme (rémunérés).

Bref, cracher sur la finance est absurde, on en a besoin, sauf si bien sûr on est « producteur » de son petit potager pour vivre en autarcie.

Ceci dit, je ne considère pas la finance comme un monde exempt de tout défaut, il y a pas mal de dérives mais de grâce il faut de croire aux discours faciles.

la finance crée de la richesse:

http://minarchiste.wordpress.com/2013/06/21/comment-les-marches-financiers-creent-de-la-richesse/

a finance regroupe les institutions et autres moyens qui assurent le transfert des ressources des épargnants vers les emprunteurs. Donc la finance c’est tout le monde

D’une part, il y a des gens qui souhaitent épargner pour financer une consommation future. Ceux qui détiennent des régimes de retraite, privés ou publics, font partie de ces épargnants. Ce fait confirme que «la finance» ce n’est pas «eux» (les financiers) par opposition à «nous» car à peu près tout le monde, par le biais de ces régimes de retraites, fait partie de cette interaction.

Et, d’autre part, il y a des gens qui souhaitent emprunter, soit pour consommer maintenant et payer plus tard, soit pour investir. Plusieurs épargnants préfèrent, pour des raisons bien compréhensibles, confier leur épargne à une institution financière qui se chargera de la placer à profit. Ces transferts d’épargne constituent ce que l’on appelle les marchés financiers.

Aussi longtemps qu’il y aura des épargnants et des emprunteurs, il y aura des marchés financiers – à moins qu’ils ne soient interdits par la force. C’est notamment ce que les pays communistes essayaient de faire (certains essaient encore, tels la Corée du Nord et Cuba). Le résultat : l’État monopolisait et dilapidait l’épargne, et plusieurs individus, pour se protéger, devaient cacher leur épargne sous leur matelas, de préférence en devises étrangères. D’autre part, sous ces régimes communistes, les investisseurs ne pouvaient faire appel à l’épargne publique et devaient compter sur les bureaucrates du Plan. Le développement et la prospérité n’étaient pas tout simplement au rendez-vous.

L’un des slogans naïfs des occupants de Wall Street disait : «Emprunter, c’est de l’esclavage». Évidemment, si on interdisait aux gens d’emprunter, personne ne pourrait épargner et obtenir un rendement sur son épargne. Ceci dit, je suis néanmoins d’accord avec les protestataires pour dire que nous avons eu au fil des ans des politiques monétaires (fixées par des entités étatiques) qui ont favorisé l’endettement excessif et, inversement, qui ont découragées l’épargne. Mais il est difficile de blâmer le «capitalisme» ou la «finance» pour cet état de fait.

Le plus grand emprunteur par les temps qui courent est… l’État lui-même. Quand l’État emprunte, les épargnants lui confie une partie de leur épargne, et il y en a d’autant moins à emprunter pour les projets productifs des entreprises ou des particuliers. Comme Pierre Lemieux le fait remarquer, c’est justement la voracité des États emprunteurs qui provoque actuellement une nouvelle crise.

Les intermédiaires financiers essaient d’offrir aux emprunteurs et aux investisseurs des produits financiers adaptés à leurs besoins. Ceux-ci comprennent notamment les credit default swap et d’autres techniques de hedging – qui permettent notamment aux administrateurs de votre fonds de retraite, aux transporteurs aériens et aux agriculteurs de minimiser les risques.

Que l’on s’oppose aux firmes financières subventionnées par l’État ou trop copain-copain avec lui, je veux bien. Que l’on affirme que certains acteurs privés actifs dans le monde de la finance ont commis des erreurs de jugement et/ou des manquements éthiques, je veux bien. Mais il est par contre absurde de s’opposer à «la finance» comme telle, sauf si l’on favorise le sous-développement et la pauvreté ou si l’on est illettré économique.