Par Simone Wapler.

Comme vous le savez, les choses sérieuses se passent sur les marchés obligataires. C’est là que se trouvent les investisseurs professionnels qui ont de l’épargne (l’argent confié par d’autres) à gérer et à qui ces mêmes épargnants demandent des comptes.

Imaginez un casino. A l’entrée se trouvent des machines à sous où s’amusent de « petits joueurs » qui ne misent pas gros et n’ont pas gros à perdre. C’est dans les salles les plus lointaines que les fortunes se font et se défont, aux tables de baccara et de roulette.

Lorsque vous pénétrez dans le casino, c’est le clinquant et le bruit des machines à sous que vous percevez d’abord. Cela c’est les marchés actions. Les salles feutrées du fond sont celles des marchés obligataires. La plupart des commentateurs financiers s’arrêtent au clinquant de l’entrée et ne vous emmènent pas voir les salles du fond.

Je vous propose aujourd’hui de pénétrer dans ces salles feutrées.

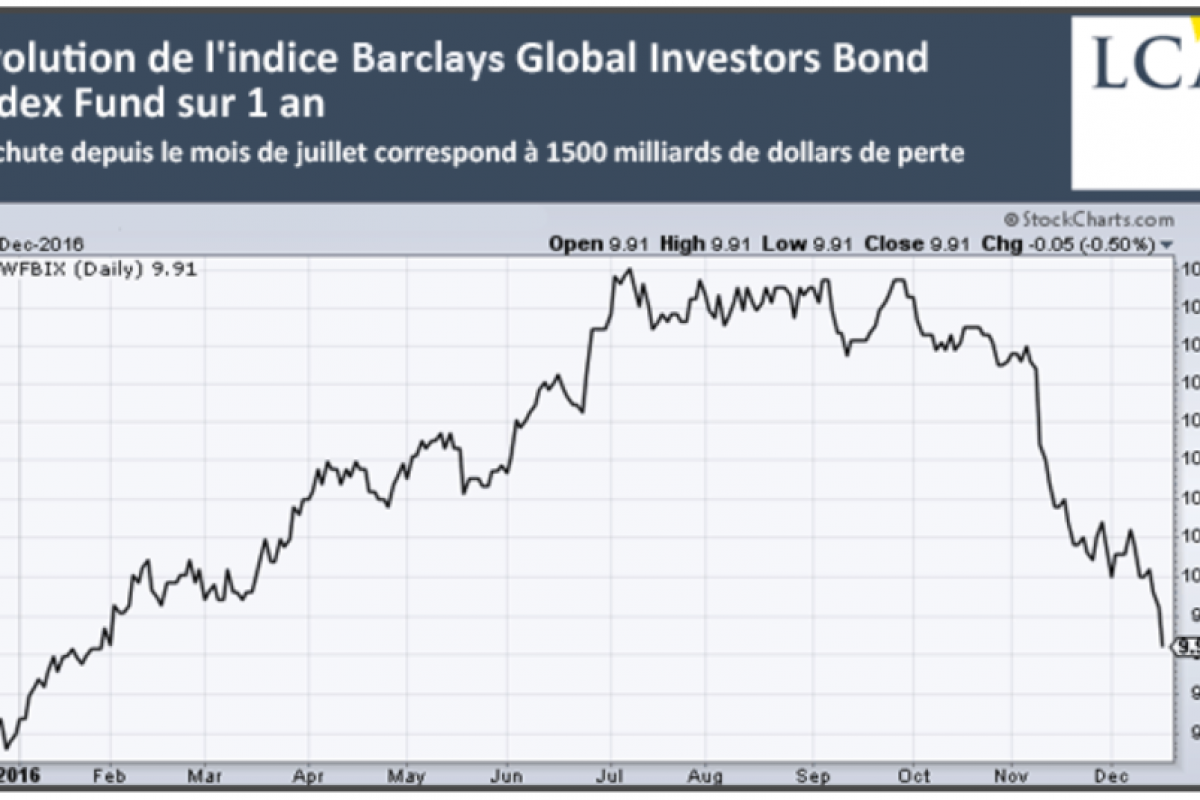

1 500 milliards de dollars viennent d’y être perdus…

Janet Yellen n’y est pour rien mais le marché obligataire poursuit sa chute. Voici l’allure de l’indice Barclays Global Investors Bond Index Fund depuis un an.

Les « taux directeurs » n’intéressent que les banquiers. Ils ne font que définir le prix auquel les banques ont le droit de créer du crédit, de la monnaie.

En revanche, les rendements des marchés obligataires définissent les rendements de l’épargne.

Le marché obligataire fonctionne comme l’immobilier. Si l’immobilier se renchérit, le rendement locatif baisse. Inversement, si les prix chutent, le rendement locatif monte. Supposez que vous ayez un bien immobilier acquis il y a un certain temps dont le rendement locatif soit de 3%. Sur le marché actuellement, vous trouvez des rendements locatifs de 6% car la pierre a baissé. Qui voudra vous acheter votre bien immobilier occupé au prix où vous l’avez payé ?

Lorsque le prix des obligations baisse leurs rendements montent. Et si vous avez une vieille obligation et que vous voulez la vendre vous devrez la revendre à perte, exactement comme pour l’immobilier.

Conservez à l’esprit que cette chute du prix des obligations se produit alors même que la Banque centrale européenne, la Banque du Japon, la Banque d’Angleterre, la Banque de Chine sont toutes engagées dans des opérations de rachat ayant pour objet, justement, de faire baisser les rendements !

Le bain de sang du marché obligataire mondial est tel que, la semaine dernière, les autorités chinoises ont suspendu le marché obligataire.

Les professionnels qui interviennent sur le marché obligataire sont comme des foncières ou des trusts immobiliers : en principe, ils conservent leurs biens et payent les souscripteurs avec les revenus (loyers). Les pertes dont nous parlons ne sont encore que « latentes », elles n’apparaissent pas dans les bilans des assureurs ou des banques. Qui n’a pas vendu n’a pas perdu, Madame Michu !

Mais, bien sûr, il y a un problème…

Les souscripteurs vont recevoir des clopinettes puisque les rendements des portefeuilles obligataires actuels sont quasi-nuls. Et ces mêmes souscripteurs voient par ailleurs les rendements augmenter.

Supposez que vous voyiez les loyers monter partout et qu’en tant que porteur d’une part d’un fonds immobilier on vous verse royalement 0%…

« Nous voulons plus ! » vont clamer les souscripteurs.

Mais vendre signifie, pour le gestionnaire de fonds matérialiser des pertes. Les pertes ne sont plus « latentes », elles deviennent alors réelles.

Et les vrais ennuis commencent…

Quand allons-nous passer des « pertes latentes » aux pertes déclarées ? Dès que les gens voudront reprendre leurs jetons. D’où la dernière brillante idée du législateur en France : leur interdire de reprendre leurs jetons. C’est tout l’enjeu des dispositions de la loi Sapin concernant l’assurance-vie.

Pour plus d’informations et de conseils de ce genre, c’est ici

Effondrement ? A trop abuser de l’emphase pour éveiller le lecteur émergeant de ses abus festifs, l’auteur ne disposera bientôt plus de mots pour exprimer la réalité lorsqu’un véritable effondrement se produira. Descendre une marche n’est ni un effondrement, ni même une chute. D’ailleurs, le problème se situe ailleurs. Plus que le niveau des taux, c’est le différentiel de taux entre les zones monétaires, voire au sein d’une zone monétaire dans le cas de l’Europe, qui va provoquer des mouvements brutaux de grandes masses de capitaux.

Il y a autre chose. Janet comme SuperMariole sont désormais assis sur des sièges éjectables compte tenu des évolutions politiques dans leurs zones de nuisance respectives. Ces derniers temps, les marchés ont rejoint une altitude absurde où la rareté de l’air rend la portance aléatoire, boostés par la perspective de politiques accommodantes devant continuer jusqu’à la Saint Glinglin. Mais ils ne vont plus tarder à réaliser que ce qu’ils croient encore être un horizon dégagé est en réalité un mur infranchissable qui se rapproche à toute vitesse.

Quand on ne comprend rien on se tait plutôt que raconter n’importe quoi sur ce site!

Cher Virgile, nous sommes impatients de profiter de vos lumières. Expliquez nous donc ce qu’on ne comprend pas.

L’effondrement ne concerne que les gens qui voudraient vendre leurs obligations avant l’échéance. A celle-ci, elles seront remboursées à leur valeur nominale (leur valeur réelle étant diminuée de l’inflation). En tendance, plus l’échéance est proche, plus le cours se rapproche de la valeur nominale. Ce qui ne l’empêche pas de jouer aussi en fonction de l’offre et de la demande, ou de la variation des taux. D’après ce que j’en connais, la gestion des obligations est des plus difficiles.

Si, en tant que gérant, vous proposez un rendement négatif à votre clientèle alors que les taux de marché sont de 3 ou 4%, vos clients demanderont à sortir de votre gestion, vous contraignant à vendre vos obligations avant terme pour rembourser les retraits. Dans ce contexte, attendre l’échéance pour toucher la valeur nominale est une vue de l’esprit.

les arbres ne montent pas au ciel … la suite au prochain numéro …

Encore une arnaque socialiste pour voler l’argent des épargnants. SURTOUT n’investissez pas en France!